検証さつき

愛鷹さんは、テンバガーハンターの異名を持つ現役サラリーマン投資家よ。

投資はじめ

愛鷹さんは就職後2008年から株式投資を開始、これまで通算66銘柄で10倍株(テンバガー)を達成しているんですよね!

検証さつき

ええ。800銘柄に分散投資しているから、保有銘柄の8.3%でテンバガーを達成している計算になるわね。

投資はじめ

2015年に億り人になり、2021年はコロナ禍を経ながらも9年連続でテンバガー達成しているんですよね!

検証さつき

コロナ時なんかは、愛鷹さんが保有している19社もの銘柄でテンバガーを達成しているわ。

投資はじめ

テンバガーを多数的中させ、2008年時点で160万円だった資産を2.5億円にまで伸ばしているんですよね!

検証さつき

ええ。ちなみに著書の「サラリーマン投資家が10倍株で2.5億円」は2022/11のAmazonベストセラー1位を獲得しているわ。

投資はじめ

それだけ投資家みんな、テンバガー銘柄を見つけたいと思ってるってことですよね!

検証さつき

そうね。テンバガーは全ての株式投資家の憧れと言っても過言ではないでしょうからね。

投資はじめ

ですね! 愛鷹さんは、どうやってテンバガー銘柄を見つけているんでしょうか?

検証さつき

愛鷹さんは800銘柄に分散投資し、一度買ったらテンバガーになるまで利確しないスタイルなんだそうよ。

投資はじめ

800銘柄も……! ですが、そんなに買えない、そんなに持っていられないって人も多いんじゃないでしょうか?

検証さつき

一度に買おうとせず、少しづつ少額で買っていくから、意外と真似できないワケじゃないと思うわ。

◆愛鷹さんの投資手法◆

①一度買った株は、ほとんど売らない

②800銘柄超の超分散投資

③1銘柄の投資額は給料で挽回できる額まで

投資はじめ

そうなんですね! それぞれの項目について、もう少し詳しく教えてください!

Q&A一覧(クリックで表示)

愛鷹の手法①一度買った株は、ほとんど売らない

検証さつき

愛鷹さんは、余程のことがなければ、一度買った株は、ほとんど売らないんだそうよ。

投資はじめ

余程のこと、というと例えば……?

検証さつき

酷く業績が悪化した、優待廃止、無配に転じるなどがない限り、ほとんど売らないんですって。

投資はじめ

となれば、株式投資を始めた2008年から、コツコツ集めて現在800銘柄ってことなんですね。

検証さつき

その通り。愛鷹さんの目的は、あくまでテンバガーを狙うことだから、超長期保有で、じっくりと待つ投資スタイルよ。

投資はじめ

なるほど! とはいえテンバガーになるまでには3年、5年、10年と待つこともあるじゃないですか?

検証さつき

そうね。愛鷹さんはサラリーマンが本業の兼業投資家のため、株で生活費を稼ぐ必要がないと語っているわ。

投資はじめ

でも、資金が拘束されますよね? その間に保有銘柄が下落しまくってしまったら、心が折れちゃいそうじゃないです?

検証さつき

そうね。なので愛鷹さんはテンバガーを狙いつつ、毎年増配している企業に投資するんですって。

投資はじめ

なるほど! 配当金があれば、本業で得た給料+配当金が、次の銘柄に回せますね。

検証さつき

そうそう。配当金を貰いながら、テンバガー候補を集め、損切りせず、のんびり長期投資を行うのが愛鷹さん流よ。

投資はじめ

それに毎年、増配してるとなれば、企業の財務が好調である場合が多いですから、安心感もありますしね。

検証さつき

そうなのよ。配当金を再投資に回しながら超長期保有することで、テンバガーになる確率を高めていくそうよ。

投資はじめ

キャピタルゲインとインカムゲインの良いとこどりをするのが、愛鷹さんの超長期保有の秘訣なのかもしれませんね。

愛鷹の手法②800銘柄超の超分散投資

検証さつき

愛鷹さんは、一度買った株は売らないため、現在800社もの銘柄に超分散投資をしているわ。

投資はじめ

コツコツ地道に増やしていくとはいえ、愛鷹さんは月にどれくらいの資金を投資に回しているんですか?

検証さつき

月10万円ほど投資に回しており、気に入った銘柄に追加投資するよりも新しい銘柄を買うことが多いそうよ。

投資はじめ

愛鷹さんの本業での収入や、配当金のことを考えると、意外と少ないんですね! それなら真似できるかも。

検証さつき

そうね。毎月コツコツ銘柄を増やし、分散投資を行うことで、下落リスクを軽減させ、超長期保有を可能にしているわ。

投資はじめ

1~2銘柄に集中投資してしまうと、リターンは大きいですが、下落した際のダメージも大きいですもんね。

検証さつき

そうなのよ。とはいえ超分散投資は、あくまで愛鷹さんの手法にマッチした考え方だと思うわ。

投資はじめ

ですね。同じく億り人の井村俊哉さんは、1~2銘柄の集中投資で成功していいますもんね。

検証さつき

分散・集中どちらが良い・悪いってことはないから、自分のリスク許容度に合わせて参考にしてみると良いかもしれないわね。

愛鷹の手法③1銘柄の投資額は給料で挽回できる額まで

投資はじめ

愛鷹さんは比較的、低資金でコツコツ運用している印象を受けますね。

検証さつき

ええ。「1銘柄の投資額は給料で挽回できる額まで」に設定することで、分散投資を可能にしているのよ。

投資はじめ

大体、給料で挽回できる額にしておけば、仮に投資先の企業が倒産して全額失っても最悪カバーできますもんね。

検証さつき

そうそう。愛鷹さんは、1銘柄に対し大体20~25万円程度に設定すると良いと語っているわ。

投資はじめ

なるほど。もちろん仕事にもよりますから、一概に25万円が適切かは人によりますね。

検証さつき

そうね。20~25万円が自分には少し大きいなと思ったら、金額を少なくしても良いかもしれないわね。

投資はじめ

ですね。20~25万円で買える株というと、最低単元100株の場合、2,000~2,500円くらいの銘柄まででしょうか。

検証さつき

ええ。株価の低い銘柄はもちろん、単元未満株(100株以下で買える銘柄)もあるわよ。

投資はじめ

最近では、単元未満株・ミニ株と呼ばれる100株以下で株を買える証券所も増えてきましたもんね。

検証さつき

そうね。ただ愛鷹さんの場合、取得単価が低い株価500円未満の銘柄(低位株)を狙うことが多いそうよ。

投資はじめ

そうなんですね。でも、どうして株価500円未満の銘柄を選ぶんでしょうか?

検証さつき

実は、株価が低い銘柄(低位株)のほうが、テンバガーを達成しやすい傾向があるからなのよ。

投資はじめ

え?! そうなんですか?

検証さつき

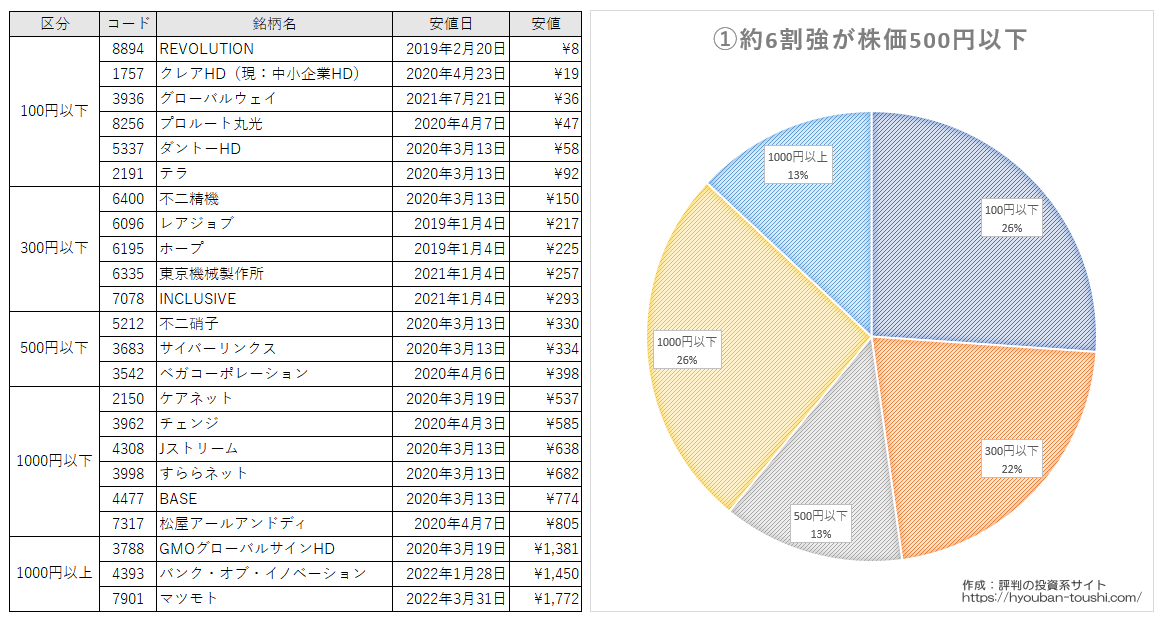

ええ。実際、2019年~2022年までにテンバガーを達成した銘柄の、約6割強が株価500円以下の株であることが分かっているのよ。

(関連コラム:テンバガー銘柄の見つけ方)

投資はじめ

2019年~2022年までにテンバガーを達成した23銘柄中、14銘柄が株価500円以下の低位株なんですね!

検証さつき

そうなのよ。低位株は、少しの価格変動でも上昇率が大きくなりやすいからね。

投資はじめ

百円の株が10倍になるのと、千円の株が10倍になるのとでは、必要な資金が違いますもんね。

検証さつき

そうね。百円の株が10倍になるには900円、千円の株の場合は9,000円も株価が上がらなきゃいけないからね。

投資はじめ

逆に株価が高い銘柄は、株価10倍に必要な額が大きすぎるから、テンバガーを達成しづらいんですね。

検証さつき

その通り。また、株価が安いと投資家からの買いも集まりやすいのよ。

投資はじめ

低位株は変動率が高いから、値上がり率ランキングなどにも載りやすく、注目が集まりやすい傾向があるんですよね!

検証さつき

そうそう。株価が安いから、すぐに価格が上がって、注目されて、また買いが集まって……と好循環になりやすいわ。

投資はじめ

変動率の高さに加え、小額投資が可能なため、様々な層の投資家たちから買われやすいんですね。

検証さつき

そうなのよ。愛鷹さんのようにテンバガーを狙うなら株価500円以下を意識すると良いかもしれないわね。

愛鷹流:テンバガー銘柄の見つけ方

投資はじめ

愛鷹さんは株価が低い銘柄を狙う場合が多いようですが、低位株なら何でも良いってワケじゃないですよね?

検証さつき

もちろん。株価が低い銘柄は、「株価が安くなる相応の理由」を内包している場合も少なくないわ。

投資はじめ

なるほど……。どうやって低位株の中から、テンバガー候補を探せば良いんでしょうか?

検証さつき

愛鷹さんは、テンバガー銘柄を見つける際、以下5つのポイントを重要視しているそうよ。

◆愛鷹流:テンバガー銘柄の見つけ方◆

①テンバガーになる確率が低い業種を外す

②息の長い株式テーマから探す

③決算短信で「増収増益か」を確認

④中計の1年目の進捗率で「成長の実現性」をチェック

⑤毎年、増配していると尚◎

投資はじめ

う~ん。コレだけだとイメージしづらいので、どんなところに注目しているのか教えてください!

愛鷹流:銘柄の見つけ方①テンバガーになる確率が低い業種を外す

検証さつき

愛鷹さんはテンバガー候補を探す際、まず「テンバガーになる確率が低い業種を外す」んだそうよ。

投資はじめ

え? 業種によって、テンバガーになりやすい・なりにくいって、違うものなんですか?

検証さつき

ええ。日経新聞の調査によると、テンバガーになりやすい業種は1位が情報・通信業であることが分かっているのよ。

引用元: 日本経済新聞投資はじめ情報・通信業に次いで、2位がサービス業、3位が電気機器となっているみたいですね!検証さつき逆に上記の表に掲載されている情報・通信業~不動産業以外の業種は、テンバガーになる確率が低いと言えるわ。投資はじめテンバガーになる確率が低い「その他」に分類される業種っていうと、具体的には……?検証さつき愛鷹さんが例に挙げたのは、石油、石炭や建設、水産などのオールドエコノミーなどはテンバガーになりづらいそうよ。投資はじめオールドエコノミーは、昔からある従来型の経済や産業、企業形態やビジネスモデルを指す言葉ですよね?検証さつきええ。情報技術(IT)革命がもたらす新しい産業やビジネスモデルをニューエコノミーと呼び、その対比として使われるわ。投資はじめつまり、業種問わずデジタル化が進む産業トレンドの中で、置いてけぼりになっている業種を避けようってことですね。検証さつきそういうこと。また愛鷹さんは、電気やガス、食料品などの「ディフェンシブ銘柄」と呼ばれるセクターも避けることが多いそうよ。投資はじめディフェンシブ銘柄は、景気変動の影響を受けにくく、業績が安定している企業が多い傾向にあるんですよね。検証さつきええ。そのため、景気が悪化し相場状況が悪くなってくると買われやすい銘柄群と言えるわ。投資はじめですが、そう考えるとディフェンシブ銘柄って、長期投資にピッタリだと思うんですが……?検証さつき一見、長期投資に向いていると思われるがちだけど、ディフェンシブ銘柄は成長し切った企業が多いのよ。投資はじめそれって良いことじゃないんですか?検証さつき一概に良い悪いとは言えないけど、事業が成長し切っている=株価も成長し切っている可能性があるのよ。投資はじめなるほど! テンバガーになるには、企業が大きく成長する必要がありますもんね。検証さつきその通り。そのため、事業や株価が成熟している傾向が強いディフェンシブ銘柄は候補から外すことが多いんだそうよ。投資はじめテンバガーを狙うなら、オールドエコノミー事業や、ディフェンシブ銘柄は避けたほうが無難かもしれませんね。

愛鷹流:銘柄の見つけ方②息の長い株式テーマから探す

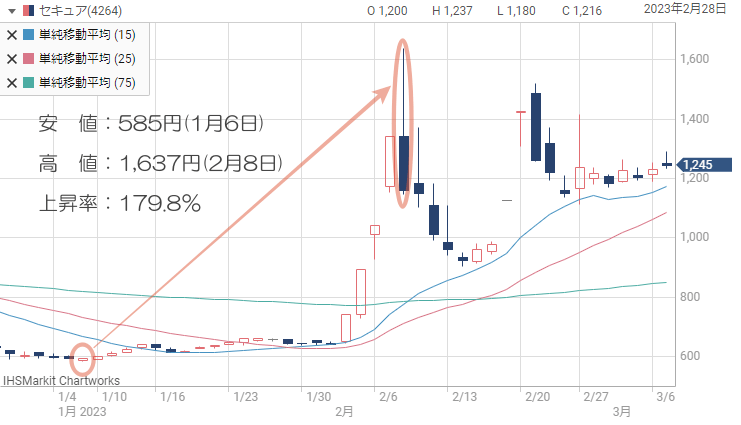

検証さつき愛鷹さんは、テンバガーになりにくい業種を排除したのち、息の長い株式テーマから銘柄を探すんだそうよ。投資はじめまずそもそも、会社のサービスや商品に対して「使いたい」「欲しい」という需要がないと、業績も伸びないですからね。検証さつきそうなのよ。そのためテンバガー銘柄は、需要が高く、息の長いテーマの企業から出ていることが多いわ。投資はじめ株式テーマは、話題の企業や業種、業界に関連する銘柄をジャンル分けしたものですよね?検証さつきええ。世間で話題・問題になっている出来事が株式テーマになりやすいから、テーマ株は注目度が高いのよ。投資はじめ最近だと、某回転すしチェーン店で起きた迷惑行為がキッカケで、監視カメラに関連する事業の株が注目を集めましたよね。検証さつきそうね。特に、監視カメラ関連株のセキュア(4264)は約1か月強で180%ほど上昇しているのよ。◆セキュア(4264)の株価チャート◆

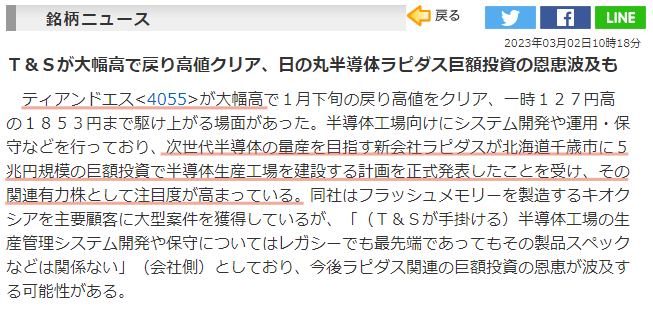

セキュアの急騰を事前予測した銘柄選定ソフト:REGAIN)投資はじめセキュアの事例のように、テーマ株は注目度が高いため、短期間のうちに株価2倍~3倍以上になることも珍しくないんですよね!検証さつきただ、株式テーマのテーマ株は短期的に注目が集まりやすいけど、その分、注目されなくなるのも早いわ。投資はじめつまりテーマ株の株価は、基本的に熱しやすく冷めやすい傾向があるってことですね。検証さつきその通り。なので愛鷹さんの場合、長く注目される「息の長い株式テーマ」を選ぶことが多いそうよ。投資はじめ息が長いテーマというと、具体的にはどんなものが挙げられます?検証さつき例えば、国策関連と呼ばれる株式テーマは比較的、長い間に渡って注目されやすいと思うわ。投資はじめ確かに、今みたいに不透明感が強い相場では、国が打ち出す政策に安心感を覚えやすいですもんね。検証さつきそうなのよ。例えば、半導体関連なんかは、根強い人気を誇る国策関連のテーマ株と言えるわね。投資はじめ近年、自動車からスマホに至るまで、様々なメーカーで半導体不足が問題になっていますもんね……。検証さつきそうね。デジタル社会を支える重要な基盤だから、半導体不足は日本の経済的にも死活問題になり兼ねないわ。投資はじめ経済省によると、半導体工場の新設・改修は国家事業として進める方針で、それくらい国が力を入れているんですよね!検証さつきええ。国家事業として進めていくとなると、今後も半導体関連に資金も注目も集まりやすくなることが想定されるわ。投資はじめ直近だと、次世代半導体の国産化を目指す企業が、半導体生産工場を建設する計画を正式発表して、注目を集めましたね。検証さつき5兆円規模の巨額投資で工場を作るとのことで、T&Sを筆頭に半導体関連の株に注目が集まっているわ。◆半導体関連のニュース◆ 引用元: 株探(T&Sの急騰を事前予測した銘柄選定ソフト:アルファAI)

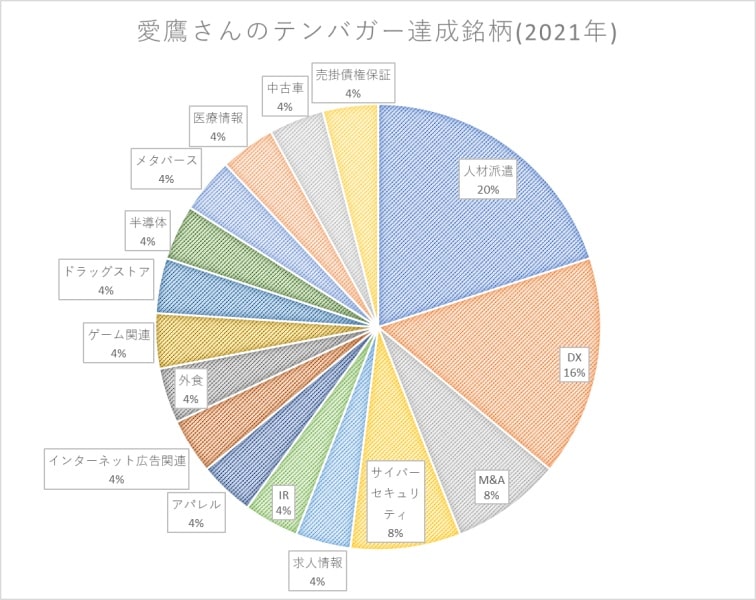

投資はじめ半導体の他にも、最近だとIT技術支援のDX関連や、人材不足に伴う人材派遣関連などにも注目が集まっていますよね。検証さつき実際問題、愛鷹さんのポートフォリオでも、2021年においてはDX関連や人材派遣などの銘柄がテンバガー達成しているわ。◆愛鷹さんの保有銘柄(一部)◆ 投資はじめでも株式テーマって、かなり種類が多いですよね?検証さつきそうなのよ。まずは分かりやすく政策内容から関連テーマを探してみると良いかもしれないしれないわね。

愛鷹流:銘柄の見つけ方③決算短信で「増収増益か」を確認

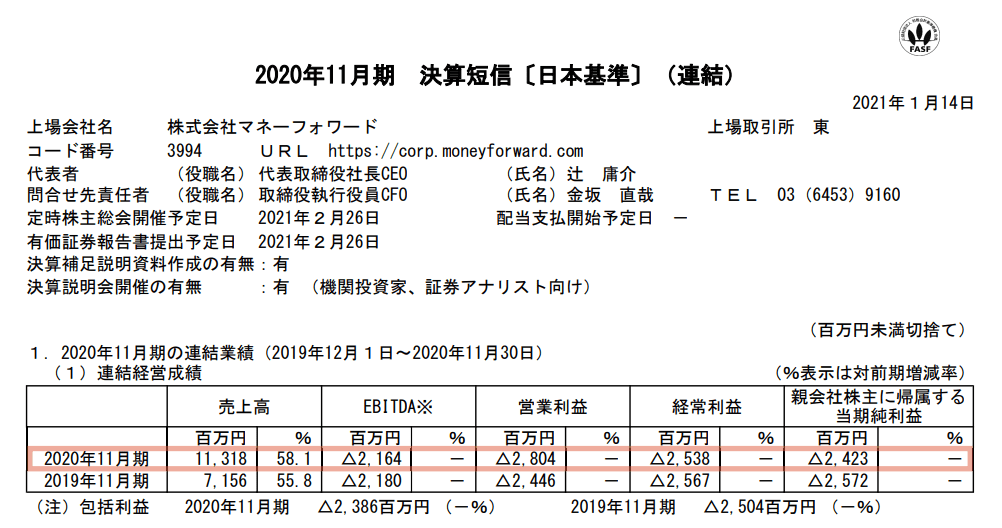

検証さつき愛鷹さんは業種やテーマで銘柄を絞り込んだら、決算短信で「営業利益が増収増益か」を確認しているそうよ。投資はじめ「業績は見ても株価(チャート)は見ない」と豪語するほど、営業利益で増収増益であることを重要視していますよね。検証さつきええ。例えば、営業利益で減収や赤字であれば、その企業の情報は見ない場合が多いそうよ。投資はじめ愛鷹さんのように超長期保有するとなると、なるべく下落リスクは排除しておきたいですもんね。検証さつきそうなのよ。減収減益の会社は株価が下がりやすいため、業績が落ちている会社を買う必要はないと考えているようね。投資はじめなるほど。ちなみに営業利益は、企業が本業で稼いだ利益のことなんですよね?検証さつきええ。売上高から売上原価を差し引いた「売上総利益」から、「販売費および一般管理費(販管費)」を差し引いて計算されるわ。投資はじめつまり、愛鷹さんは営業利益から「本業でちゃんと稼げてるか」を推し測っているってことですね!検証さつきその通り。ただ若い会社の場合、営業利益が減っていても売上が伸びていれば、先行投資と考え、保有することもあるそうよ。投資はじめえ? そうなんですか?検証さつきええ。もちろん売上と営業利益が増えた・減った理由を考慮して、営業利益が今後伸びていくかを想定するんだそうよ。投資はじめう~ん……言ってることは分かるんですが、ちょっと難しそうですね。検証さつき例えば、2020年11月期(2021年1月14日)のマネーフォワードの事例が分かりやすいかもね。投資はじめ営業利益は赤字だったものの、売上が58%増とものすごく上がっているみたいですね!

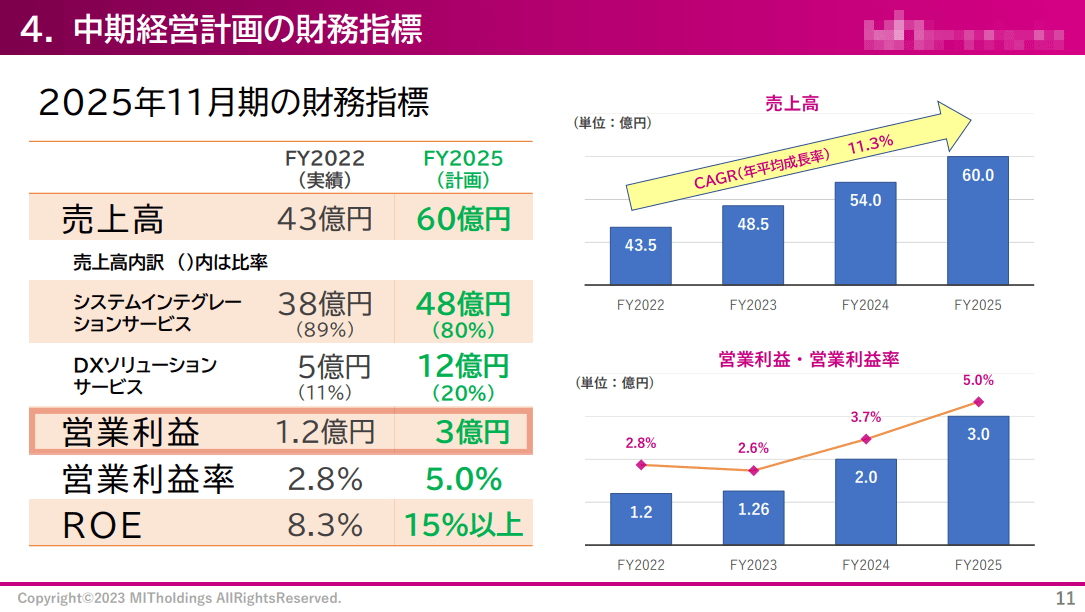

愛鷹流:銘柄の見つけ方④中計の進捗率で「成長の実現性」をチェック

検証さつき愛鷹さんは営業利益で気に入った銘柄の、中期経営企画の1年面の進捗率で「成長の実現性」をチェックしているんですって。投資はじめ中期経営企画(中計)は、3年~5年ほど先の目標や、企業が行っていく戦略が書かれたものですよね?検証さつきええ。例えば、数年後に利益が2倍になるようなら、株価も2倍になるかもといった期待が持てると判断できるわね。◆中期経営企画の例◆ 引用元: MITホールディングス株式会社投資はじめ「数年後の利益の倍率=株価の倍率」と考えているってことですね!検証さつきその通り。愛鷹さんの場合、テンバガーの前に「まずは数年後の利益が5倍になる銘柄」を狙うんですって。投資はじめってことは、数年後の利益が5倍になる中期経営計画を立てている企業を探すってことです?検証さつきそうそう。利益が5倍に化ければ、そこから更に運次第で2倍になってテンバガーを達成できると考えているみたい。投資はじめなるほど。でも中計の目標は必ず達成されるワケじゃなく、あくまで数年後の目標ですよね?検証さつき良い質問ね。そのため愛鷹さんが特に重視しているのは、中計を発表したあと1年目の進捗状況なんだそうよ。投資はじめとなると、四半期ごとにある決算の進捗状況を確認すれば良いんですね。検証さつきええ。中計発表後の第1四半期に、会社予想を超える利益が出ていれば、目標を実現できるだけの成長性があると判断しているそうよ。投資はじめなるほど! ただ好決算が発表されたばかりだと、不用意に株価が値上がりしていることもありますよね?検証さつきええ。決算直後で株価が乱高下し、高値掴みの可能性があるようであれば、少し待ってから買うことも多いんですって。投資はじめう~ん。となると、チャート見れた方が良くないですか?検証さつきそうなのよ。愛鷹さんは「株価(チャート)は見ない」と言ってるけど、高値掴みを避けたいならチャートは確認した方が良いわね。投資はじめ最近は、初心者向けに無料でチャートの解説をしてくれるYouTubeチャンネルも多いですし、興味があれば、併せてチェックしてみると良いかもしれませんね。

愛鷹流:テンバガー銘柄の見つけ方まとめ

検証さつき愛鷹さんの手法についてまとめると、①一度買った株は、ほとんど売らない

②800銘柄超の超分散投資

③1銘柄の投資額は給料で挽回できる額まで

④テンバガーになりやすい業種・テーマを選ぶ

⑤決算短信で企業の成長性を予測する

検証さつきといったところかしらね。投資はじめコツコツ地道にはなるものの、1銘柄の投資額は給料で挽回できる額までなので、意外と真似できない感じでもなかったですね。検証さつきええ。分析も、決算短信と中計でほとんど完結するから、意外と取り入れやすいんじゃないかしら。投資はじめとはいえ投資手法や、狙う銘柄にかかわらず、株での稼ぎ方は一つじゃないですからね。検証さつきそうね。自分の目的に合った手法を取り入れてみると良いかもしれないわね。

おすすめ銘柄抽出ロボ

サイト名 加藤 運営会社名 THE TRILLION サイトURL https://lin.ee/HxoZcr0 閲覧/クチコミ 4263人が閲覧/ 0件のクチコミ 愛鷹 注目銘柄

まだ実績がありません。

愛鷹 詳細情報

サイト名 愛鷹 サイトURL 掲載なし 運営会社名 掲載なし 所在地 掲載なし 運営責任者 掲載なし 掲載なし 電話番号 掲載なし 閲覧/クチコミ 732View/0件のクチコミ 愛鷹 口コミレビュー

愛鷹へ口コミレビューを書き込む

コメントを残す