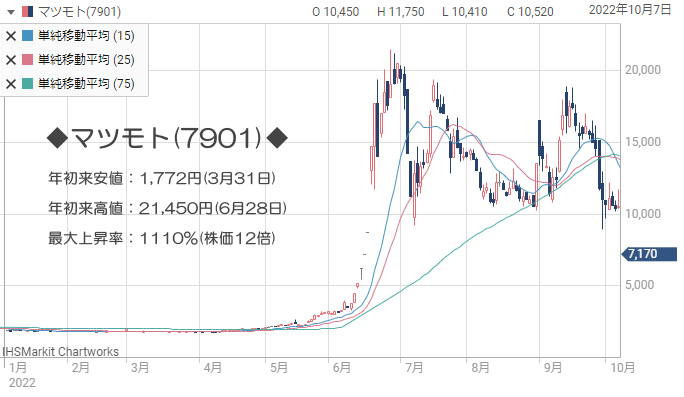

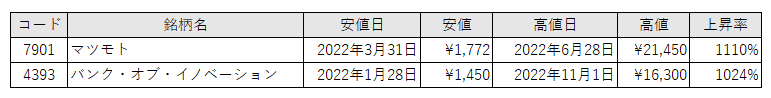

(マツモトを急騰前に選定:アルファAI)

概 要:2022年上半期株価上昇率1位

初 値:1,870円(1月5日)

年初来安値:1,772円(3月31日)

年初来高値:21,450円(6月28日)

最大上昇率:1110%(株価12倍)

②時価総額が低い銘柄

③新興市場の銘柄

④産業トレンドを牽引する企業

⑤上場したての企業

Q&A一覧(クリックで表示)

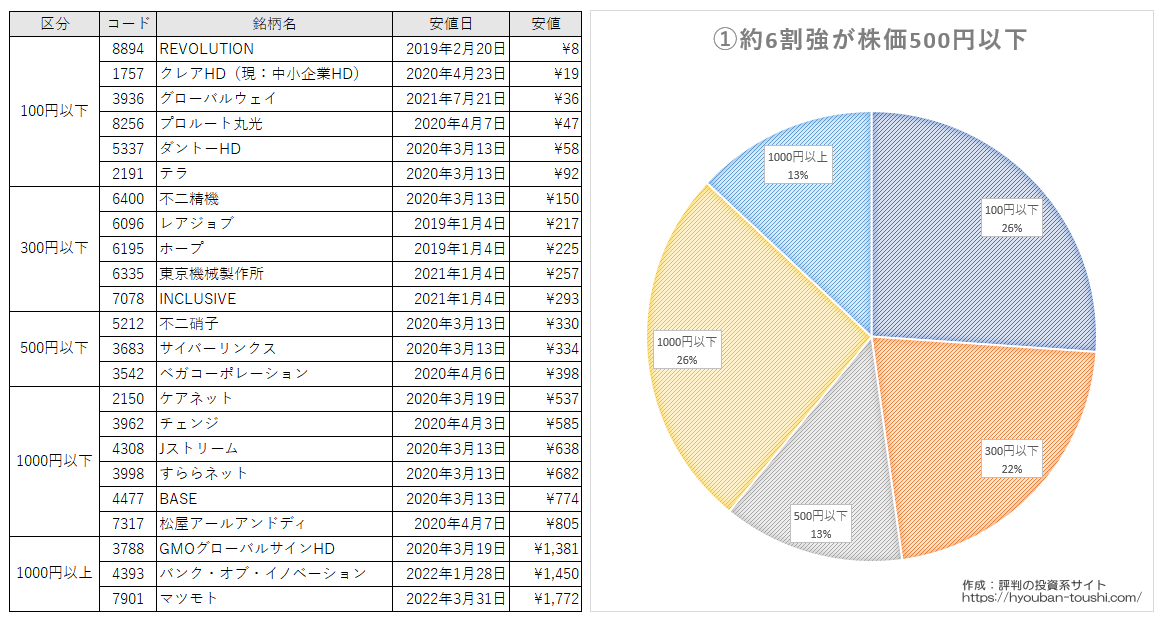

テンバガー達成銘柄の共通点①株価:500円以下

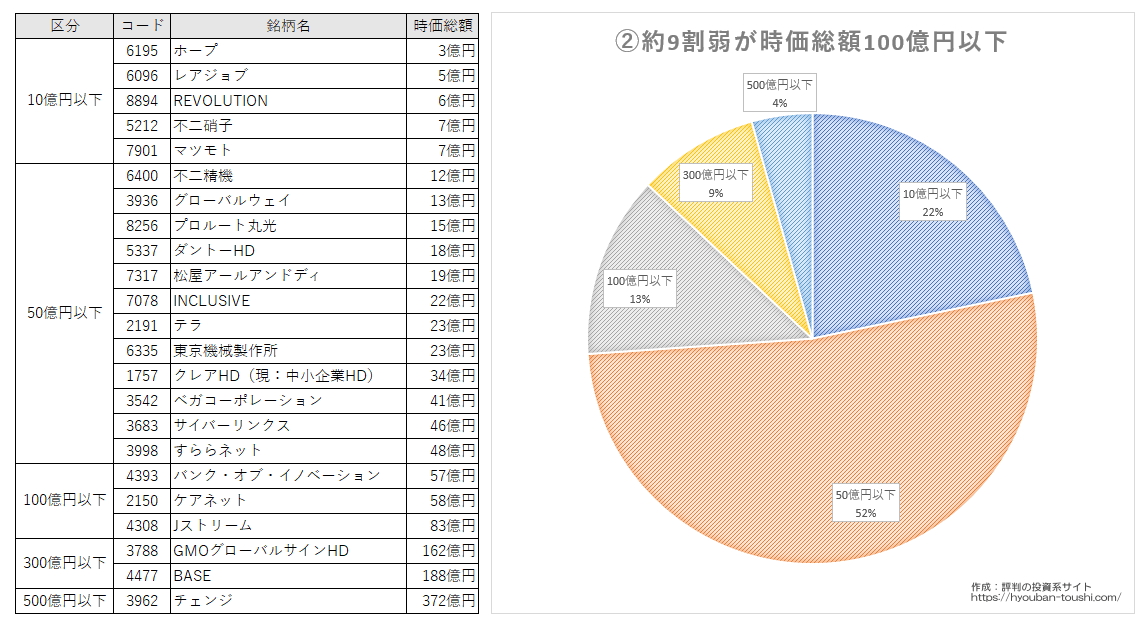

テンバガー達成銘柄の共通点②時価総額:100億円以下

大型株・中型株・小型株の区分(クリックで表示)

・大型株:時価総額上位100銘柄

・中型株:上位100位以下~500位までの計400銘柄

・小型株:500位以下の銘柄すべて

【時価総額が低い=発行株式数が少ない場合】

株価が100円の場合

・発行株式数100万株=時価総額10億円

・発行株式数1000万株=時価総額100億円

【時価総額が低い=株価が安い場合】

発行株式数が1000万株の場合

・株価が百円=時価総額10億円

・株価が千円=時価総額100億円

引用元: 株探検証さつきそうなのよ。テンバガーを狙うなら時価総額と共に、発行株式数もチェックしておくと良いかもしれないわね。

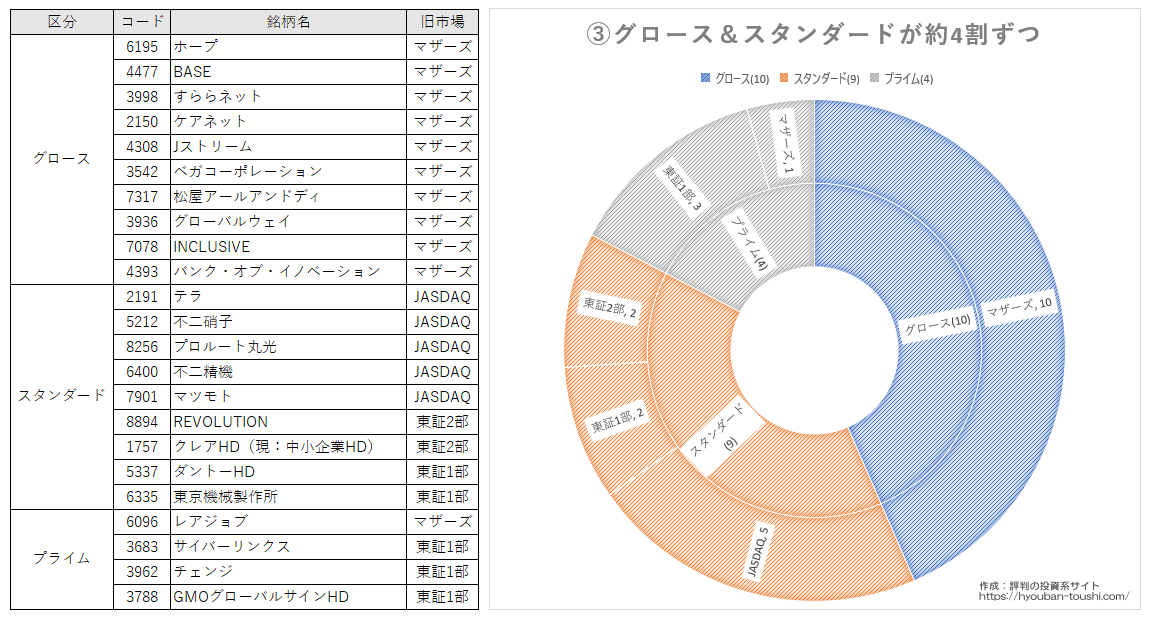

テンバガー達成銘柄の共通点③市場:グロース&スタンダード

検証さつき2019年~2022年までにテンバガーを達成した銘柄は、グロース市場&スタンダード市場から4割ずつ輩出されているわ。◆テンバガー共通点③グロース&スタンダード◆ 投資はじめグロース市場やスタンダード市場って、旧マザーズ・JASDAQなどの新興市場株が多く上場しているんですよね!検証さつきええ。新興市場株には、成長性が高く、伸びしろもあるベンチャー企業の銘柄が多いのが特徴よ。投資はじめでもテンバガー達成銘柄には、どうしてグロース市場やスタンダード市場などの新興市場株が多いんでしょうか?検証さつき新興市場株は、①「株価が安い」と②「時価総額が低い」を併せ持っている銘柄が非常に多いからじゃないかしら。投資はじめなるほど! ①~②の要素を併せ持った銘柄が多いから、テンバガーになりやすい傾向があるんですね。検証さつきそうなのよ。特にグロース市場は、高成長期待のベンチャー企業や、創業から期間が経っていない企業が対象になっているわ。投資はじめとなると、①~②の要素を併せ持ちつつ、成長性が期待できる有望株が多いってことですね!検証さつきそういうこと。テンバガーを狙うなら、新興市場株が多いグロースやスタンダードに絞り込むと探しやすいと思うわ。

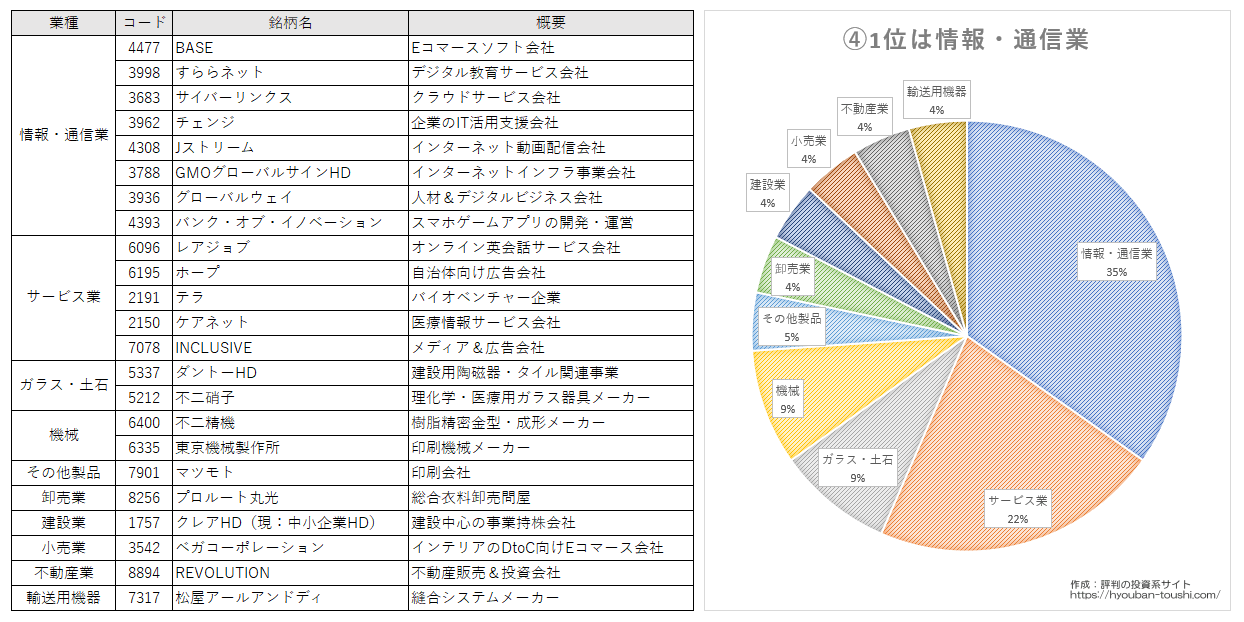

テンバガー達成銘柄の共通点④業種:情報・通信業、サービス業

検証さつき2019年~2022年までにテンバガーを達成した銘柄の3割強が情報・通信業、2割強がサービス業となっているわ。◆テンバガー共通点④情報・通信業、サービス業◆ 【2019年~2022年テンバガー達成銘柄の業種】

1位:情報・通信業(35%)

2位:サービス業(22%)

3位:ガラス・土石、機械(ともに9%)投資はじめ情報・通信業だけじゃなく、様々な業種でオンライン向けサービスに秀でた企業がテンバガーを達成しているんですね!検証さつきそうなのよ。リーマンショック以降、産業トレンド的に業種問わずデジタル化が進んでいるからね。投資はじめとなると、デジタル化に対応した情報・通信業が注目されやすいのは当然の結果ってことですね!検証さつきそうね。ちなみに情報・通信業やサービス業は、日本の全産業の中でも比較的、利益率の高い業種なのよ。投資はじめえ? そうなんですか?検証さつきええ。2022年に発表された全産業の経常利益率は、情報通信業が3位、サービス業が4位となっているわ。

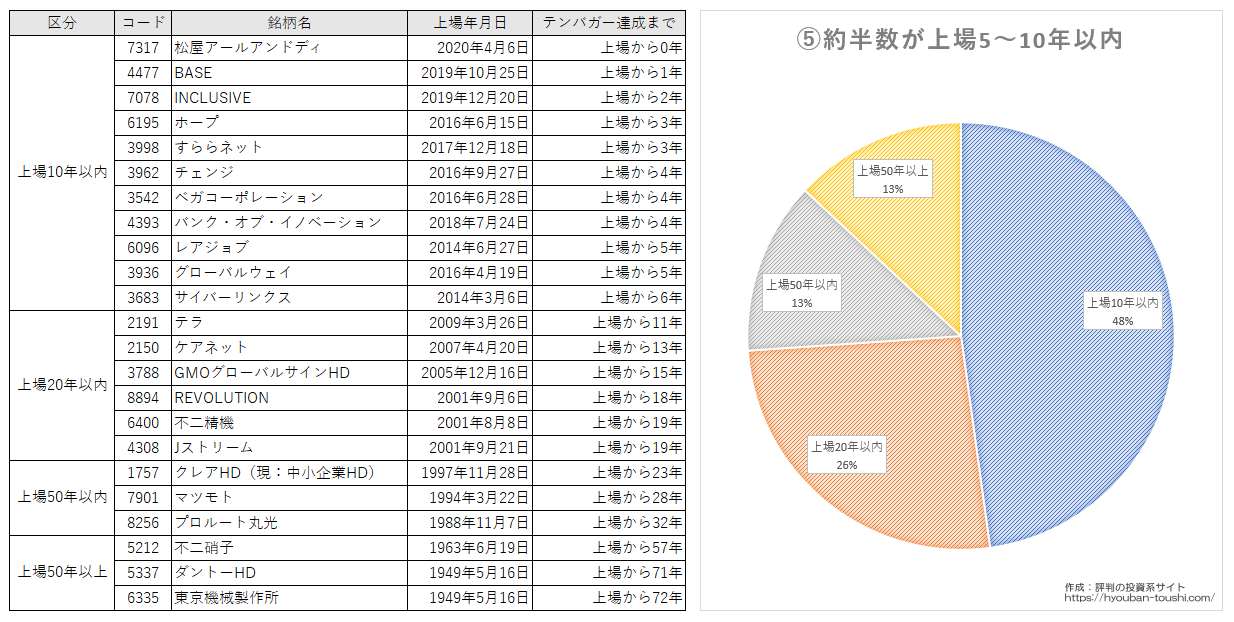

テンバガー達成銘柄の共通点⑤上場年月日:上場5~10年以内

検証さつき2019年~2022年までにテンバガーを達成した銘柄の約半数が上場5~10年以内の企業となっているわ。◆テンバガーの共通点⑤上場5~10年以内◆ 投資はじめ上場10年以内の内約を見ると、11銘柄中10銘柄が上場から5年以内の企業なんですね!検証さつきそうなのよ。上場から5年程度が、企業として一番成長する時期となる場合が多いからね。投資はじめどうして上場から5年程度が、企業として一番成長する時期になる場合が多いんですか?検証さつき上場後は、投資家たちから集めた大きな資金を基に、さらに事業を拡大させていくじゃない?投資はじめですね。株式を公開することで、より資金は集まりやすくなりますが、それだけ責任も大きくなると言えますね。検証さつきその通り。上場後は「自分たちの事業が、どれだけ成長してるか?」っていう進捗報告を行う義務があるのよ。投資はじめ四半期決算や、株主総会などで、進捗などの適時・適切な開示が義務付けらているんでしたよね!検証さつきそうそう。長く投資し続けてもらうためには、魅力的な事業の展開したり、コンスタントに成長し続ける必要があるわ。投資はじめとなると、上場から5年くらいが、企業として成長するために一番チャレンジし続ける時期になるんですね!検証さつきその通り。逆に、上場から長くなればなるほど、成長性だけじゃなく安定感も求められるようになるわ。投資はじめ上場当時より事業規模が大きくなれば、それだけ守らなきゃいけないものも増えて、リスクを避ける必要も生まれますもんね。検証さつきそういうこと。テンバガーを狙うなら、企業として一番成長する時期の上場5~10年以内に絞ると良いかもしれないわね。

【2022年最新版】直近のテンバガー銘柄一覧で分かる大化け株の特徴

投資はじめテンバガーを達成した銘柄の共通点は分かったんですけど、その時々の相場状況は関係ないんでしょうか?検証さつき一概に地合いが関係してるとは言い切れないけど、①~⑤以外にも、その年ごとに異なった傾向が見られるわね。

◆19~22年それぞれのテンバガー傾向◆・2019年のテンバガー傾向:赤字からの急回復・2020年のテンバガー傾向:新型コロナ関連テーマ株

・2021~2022年のテンバガー傾向:大口投資家による買い

投資はじめそうなんですね! その年ごとのテンバガー銘柄の傾向、もっと詳しく教えてください!

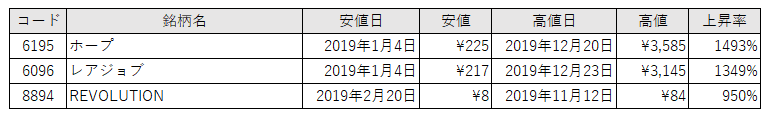

2019年のテンバガー傾向:赤字からの急回復

検証さつき2019年は、決算に期待感が持てる企業の銘柄がテンバガーを達成している傾向が見られるわ。◆2019年のテンバガー達成銘柄一覧◆ 【それぞれのテンバガー達成理由】

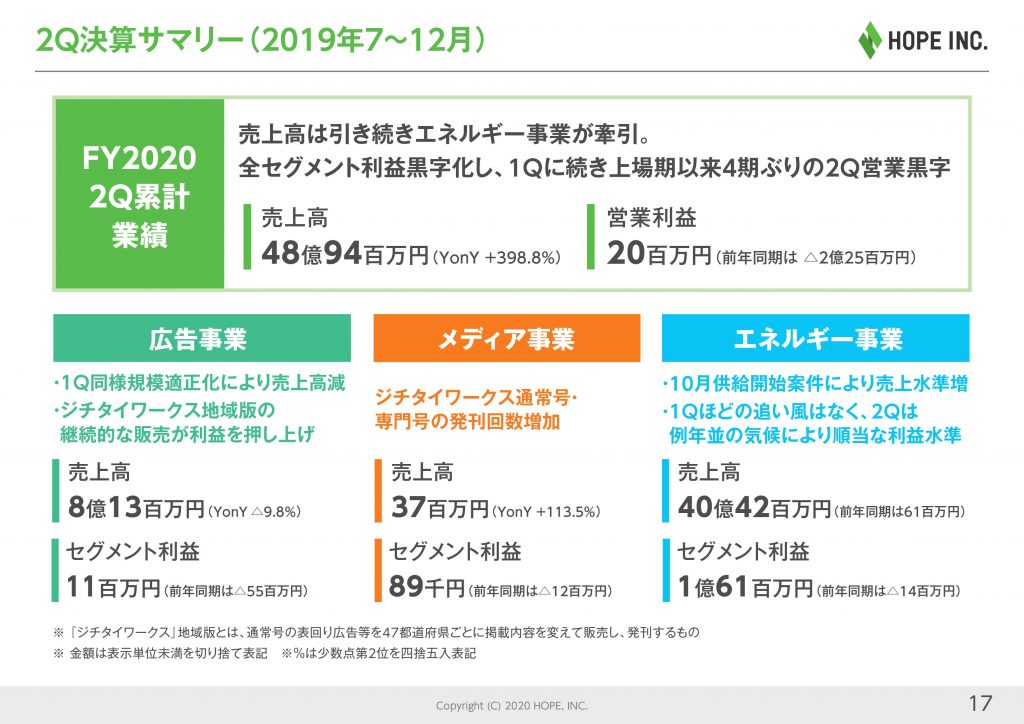

・ホープ(6195):経常利益が黒字に急改善

・レアジョブ(6096):従来の減益予想から一転、4倍の上方修正

・REVOLUTION(8894):エボ・ファンドが株式の61.5%を取得

投資はじめ2019年一番の上昇率を見せたホープ(6195)は、自治体向けの広告代理店会社なんですよね!検証さつきええ。自治体向けの広告事業やメディア事業を始め、電力販売といったエネルギー事業も展開しているわ。投資はじめ当時のIRによれば、エネルギー事業が売り上げを牽引し、全セグメント利益が黒字化したとのことですね!・ホープ(6195):平均経常利益率4位のサービス業

・レアジョブ(6096):平均経常利益率4位のサービス業

・REVOLUTION(8894):平均経常利益率1位の不動産業

投資はじめどの銘柄も上がりやすい地合いだったからこそ、より良い銘柄が選ばれる傾向あったのかもしれませんね!

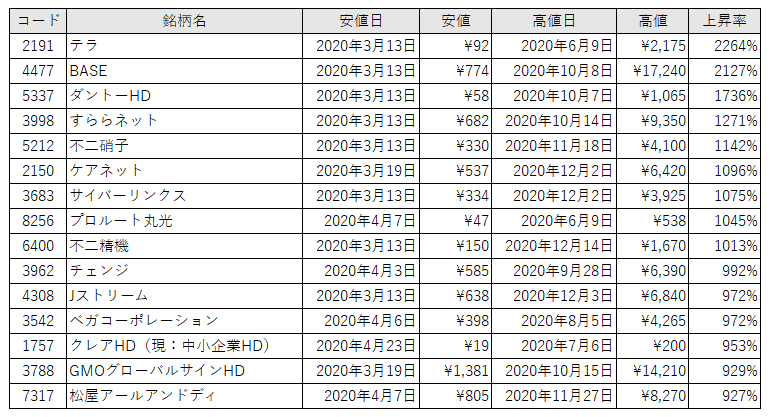

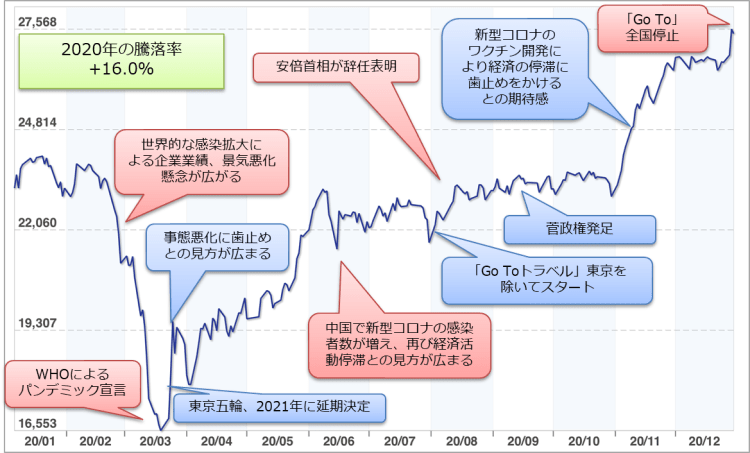

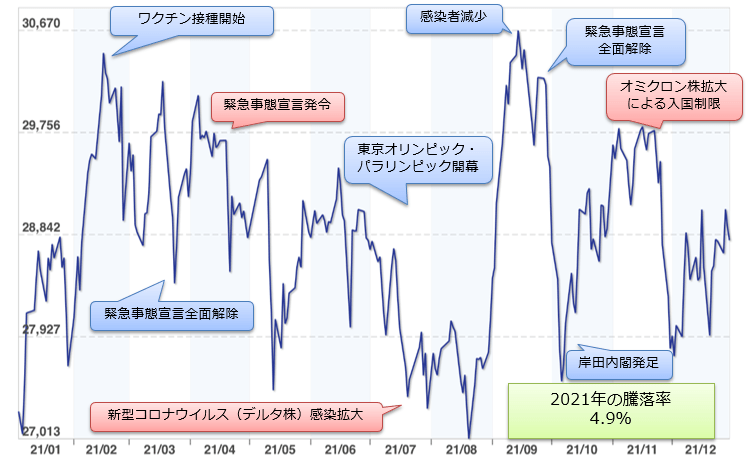

2020年のテンバガー傾向:新型コロナ関連テーマ株

検証さつき言わずもがな、2020年は新型コロナ関連のテーマ株が如実に買われた傾向が見られるわ。◆2020年のテンバガー達成銘柄一覧◆ 投資はじめ医薬品、マスク関連、PCR検査は勿論、eコマースやテレワーク関連など、様々なテーマに注目が集まりましたよね。検証さつきそうね。2019年と打って変わり、2020年は強い不安感で市場が激しく揺れ動くことの多かった年と言えるわ。投資はじめですが20年のテンバガー達成銘柄は過去最多の15銘柄にも昇りましたよね? どうしてなんですか?検証さつき19年みたいな優等生よりも「現状を良くしてくれるかも」という“切実な期待感”に、投資家心理が強く傾倒したのかもね。投資はじめなるほど……! 藁にも縋るというか、不安が強ければ強いほど、希望が持てる物事に頼りたくなりますよね。検証さつきそうね。それに悪い状態が、良い状態に転じそうになる際、人は良い要素を過大評価する傾向もあるのよね。投資はじめ第一印象の悪い人が、良いことをすると、過大評価(ゲイン)をされやすい「ゲイン効果」と同じ原理ですよね。検証さつきその通り。実際問題“まだ確定してないけど、改善しそう”といった期待感が理由で、20年は市場全体が上昇する場面が多かったわ。◆2020年の日経平均株価◆ 引用元: モーニングスター投資はじめ20年12月の段階では、ワクチンの臨床試験が開始された段階でしたから、不確定要素よりも期待感に傾倒したのかもですね。検証さつきそうね。20年のように感情が大きく揺れ動くセンセーショナルな出来事が起きた年は「人の期待感の矛先」に目を向けると良いかもしれないわね。

2021~2022年のテンバガー傾向:大口投資家による買い

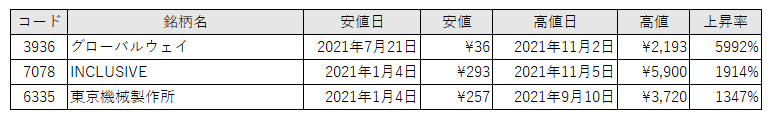

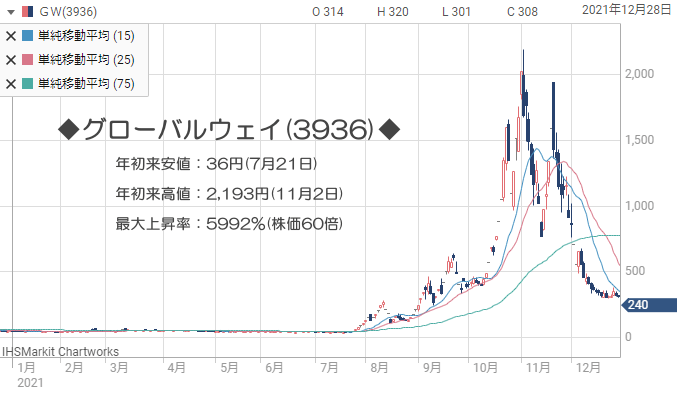

検証さつき最後に2021~2022年に掛けてのテンバガーは、資金力のある大口から買われた銘柄が多かったわね。◆2021年のテンバガー達成銘柄一覧◆ 【それぞれのテンバガー達成理由】

・グローバルウェイ(3936)

会長自らが買い煽り+上方修正+株式分割・INCLUSIVE(7078)

堀江貴文氏がファウンダーを務める宇宙ベンチャーのインターステラと資本提携・東京機械製作所(6335)

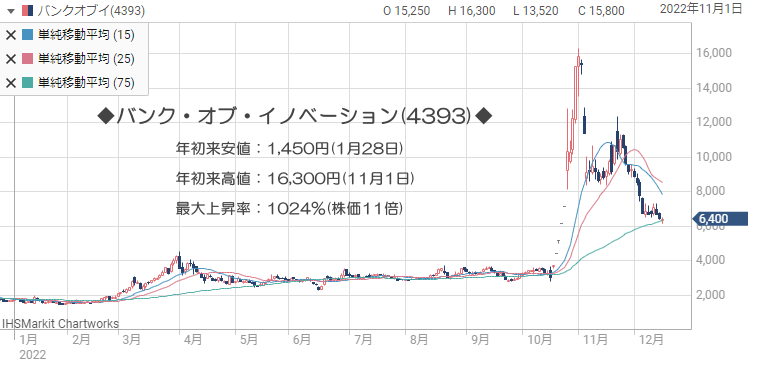

アジアインベストメントファンドによる買い増し◆2022年のテンバガー達成銘柄一覧◆ 【それぞれのテンバガー達成理由】

・マツモト(7901)

材料なし(複数名の有名大口投資家が大株主で仕手株常連銘柄との噂)・バンクオブイ(4393)

超大手ヘッジファンド2社の大量保有が判明+新作スマホゲームの事前登録数が120万人を突破投資はじめ20年までのテンバガー理由と違って、21~22年は特殊な理由でテンバガーを達成する銘柄が多かったんですね!検証さつきそうなのよ。特にグローバルウェイは、会長自らが煽りに煽って色んな意味で話題になった銘柄だから、知ってる人も多いかもね。◆グローバルウェイ(3936)の株価チャート◆

(グローバルウェイを急騰前に選定:アルファAI)投資はじめ最大上昇率5992%……たった3ヶ月強で株価60倍を達成し、令和最強の仕手株なんて言われている銘柄ですよね。検証さつきそうなのよ。他にも、仕手株とは違うけど、ファンドに買われてテンバガーを達成した銘柄も多かったわね。投資はじめ東京機械製作所を始め、バンク・オブ・イノベーションは超大手ヘッジファンド2社の大量保有が発覚しましたよね!検証さつきそうなのよ。11月7日にモルガン・スタンレーとゴールドマン・サックスの保有率が5%を超えたことで話題になったわね。投資はじめそれ以外にも好材料はありましたが、株価の動きが大きかったのは、やはりヘッジファンドの保有発覚でしたよね。◆バンクオブイ(4393)の株価チャート◆

(バンクオブイを急騰前に選定:アルファAI)検証さつきそうね。仕手株にせよ、大口の買いにせよ「大きな資金の流れ」が、業績を上回ってテンバガーに繋がることも多いってことね。投資はじめにしても、どうして21~22年は、仕手株のような銘柄が多くテンバガーを達成したんでしょう?検証さつき一概に言えないけど、21年からは段々と冷静になってきている分、慎重に売買する投資家が増えたのかもしれないわね。投資はじめ19年とも20年とも違って、選り好みしてる状況でもなければ、期待感に任せて買える状態でもなかったのかもですね。検証さつき相場は投資家の心理状況が反映されるから、好材料・好決算であっても慎重な値動きをする銘柄が多かったんじゃないかしら。投資はじめ確かに、21年の日経平均株価を見ても、ボラティリティの激しい横ばい相場が続いていましたもんね。◆21年の日経平均株価◆ 引用元: モーニングスター検証さつき慎重な値動きを見せる銘柄が多い中、大口から買われているような銘柄の値動きが派手に、魅力的に見えたのかもしれないわね。投資はじめなるほど! だから21~22年に掛けて、仕手株やヘッジファンドに買われた銘柄が多くテンバガーを達成したんですね。検証さつきそうね。21~22年に限らず、仕手株や大口に買われるような銘柄は、地合いに関係なく大化けする傾向にあるわね。投資はじめでも、相手は現役のプロが参入している銘柄ですし、渡り合っていくのは少々難しいかもしれませんね。検証さつきそうね。今の時代、大口のAI(アルゴ)が、市場心理を読んで逆の売買を仕掛けてくることも少なくないからね。投資はじめ僕たちの考えを先読みして「この形だから上がるor下がる」と見せかけて、逆の値動きをすることも多いですからね……。検証さつきそうなのよ。様々なイレギュラーも想定しておかないと、テンバガー銘柄を狙うのは難しいかもしれないわね。投資はじめう~ん……となると、人間がAIに勝つなんて無理じゃないですか?検証さつき確かに生身の人間がAIに勝つのは難しいかもしれないけど、同じAIを使えばプロとも対等に渡り合うことが出来るんじゃない?投資はじめえ? それってどういう意味です?検証さつき最近だとテンバガー銘柄を多数的中させている銘柄選定AIとかあるみたいよ。投資はじめそんなスゴイAIがあるんですか?!検証さつきええ。グローバルウェイやバンク・オブ・イノベーションなど、テンバガー銘柄を的中させたそうよ。◆アルファAI(AlphaAI)の選定実績◆ 引用元: アルファAI投資はじめすごい……! こんな銘柄1つ掴めたら、資産爆増も夢じゃないですね!検証さつきそうね。今って難しくて時間の掛かる分析をしなくても、こういうAIが稼がせてくれる時代なのかもしれないわね。◆アルファAIの記事を読む◆

テンバガー銘柄の見つけ方まとめ

投資はじめテンバガー銘柄の見つけ方をまとめると、◆テンバガー達成銘柄の共通点◆

①株価500円以下

②時価総額100億円以下

③グロース&スタンダード市場

④情報・通信業、サービス業

⑤上場5~10年以内

投資はじめといったところでしょうか!検証さつき年ごとの傾向は若干違えど①~⑤は、どんな年でも多くのテンバガー達成銘柄に当てはまる共通点だと思うわ。投資はじめ低位株や小型株など、ちょっとの好材料で株価が大きく変動しやすい銘柄が、テンバガーになりやすい印象でしたね!検証さつきそうなのよ。実際問題、短期間でテンバガーを達成するような株は、業績が伴ってないことも多いからね。投資はじめ特に、20年は材料株・テーマ株が、21~22年に掛けては仕手株のような銘柄がテンバガーを達成する傾向が見られましたね!◆19~22年それぞれのテンバガー傾向◆

2019年のテンバガー傾向:赤字からの急回復

2020年のテンバガー傾向:新型コロナ関連テーマ株

2021~2022年のテンバガー傾向:大口投資家による買い

検証さつきそうね。21~22年に限らず、仕手株や大口に買われるような銘柄は、地合いに関係なく大化けする傾向にあると思うわ。投資はじめ「強い期待感」や「大きな資金の流れ」が、業績を上回ってテンバガーに繋がることも多いってことですよね!検証さつきそういうこと。テンバガー銘柄を狙うなら①~⑤の共通点と、その年ごとの傾向を意識してみると良いかもしれないわね。

おすすめ銘柄抽出ロボ

サイト名 加藤 運営会社名 THE TRILLION サイトURL https://lin.ee/HxoZcr0 閲覧/クチコミ 4190人が閲覧/ 0件のクチコミ テンバガー達成銘柄の特徴 注目銘柄

まだ実績がありません。

テンバガー達成銘柄の特徴 詳細情報

サイト名 テンバガー達成銘柄の特徴 サイトURL 掲載無し 運営会社名 掲載無し 所在地 掲載無し 運営責任者 掲載無し 掲載無し 電話番号 掲載無し 閲覧/クチコミ 1911View/0件のクチコミ テンバガー達成銘柄の特徴 口コミレビュー

テンバガー達成銘柄の特徴へ口コミレビューを書き込む

コメントを残す